Rahateooria

Rahateooria on majandusteaduse haru, mis uurib raha olemust, selle kasutust, teoreetilisi kontseptsioone ja nende mõju majanduse ja ühiskonna arengutele. Rahateooria alamvaldkondadeks on raha poliitika, raha loome, selle nõudluse ja pakkumise, raha ülekandesüsteemide ning nendest tekkivate mõjude uurimine.

Raha vorm

[muuda | muuda lähteteksti]Raha kui kaubavahetuses kasutatav meedium on omanud ajaloos väga erinevaid vorme. Kaup kauba vastu vahetusele (bartertehing) järgnes kaupraha, millena kasutati eri paigus väga erinevaid kaupu, sh taimede seemneid, kuivatatud puuvilju, loomi, loomanahku, soola ja muid selliseid eluks vajalikke kaupu, lisaks jõe- ja merekarpe, pool- ja vääriskive jms.

Metallide kasutuselevõtu järel hakati seda kasutama ka maksevahendina nii hõbedatilkadena (Sumeris), vase, raua, tina ja muude selliste metallide kangide ja tükkidena ning müntidena (algselt valdavalt väärismetallist või vasest, hiljem ka rauast ja muudest metallisulamitest) – teoorias esindab seda suunda metallism.

Paberrahale (nn fiat-raha) ülemineku järele hakkasid selle õiguspärasust kinnitama nominalismi toreetikud.

Kontoraha on arvestuslik rahahulk, mis seisab isiku arvelduskontol pangas või e-makseasutuses. Seda raha saab kasutada maksete tegemiseks tavapärasete materiaalsete andmekandjate (tšekid, panga otsekorraldused jms) ja digitaalses vormis internetiühendusi kasutades. Kontoraha teoreetilised alused pärinevad topeltkannetel põhinevast raamatupidamisteooriast.

Digitaalses vormis kasutatav raha jaguneb e-rahaks, mida hallatakse tsentraliseeritud maksearvestuse põhimõttel, ja krüptorahaks, mis põhineb detsentraliseeritud plokiahelatel.

Ajalugu

[muuda | muuda lähteteksti]Modernismi eelsed rahateooriad

[muuda | muuda lähteteksti]Varaseimad säilinud arutelud rahateooria valdkonnast pärinevad Antiik-Kreekast, kus Platon väljendas oma teostes vastumeelsust väärismetallide rahana kasutamise suhtes, aga Aristoteles pidas seda oluliseks ja vajalikuks.[1]

Keskaja feodaalriikides oli rahal sõjakäikude tõttu tekkivate kulude katmisel oluline roll. Kuna aga valitsejatel oli alati rahast puudus, siis püüdsid nad tihti müntide väärismetalli sisalduse vähendamise kaudu saada täiendavat tulu. Dominiiklaste kloostri mungad Aquino Thomas (1225–1274) ja Tholemeus Luccast (1236–1327) väitsid oma töödes, et raha kuulub valitsejale ja tal on õigus määrata selle väärtus.[2]

Nikolaus Oresmest (1330–1382), Prantsuse katoliiklik piiskop, leidis taas 1358. aastal välja antud teoses „Tractatus de mutatione monetarum“, et raha väärtuse peaks määrama seisuste vaheline kokkulepe. Seda mõtet jätkas Gabriel Biel (1410–1495) prantsuse skolastiline filosoof, kes kohandas õpetust valitseva olukorraga, kuid ei pidanud seejuures oluliseks raha väärtuse stabiliseerimist.[3]

Klassikaline rahateooria

[muuda | muuda lähteteksti]Klassikaline rahateooria, mis domineeris aastatel 1800–1936, oli seisukohal, et raha ainsaks ülesandeks kaupade ja teenuste vahetuse lihtsustamine. Seetõttu piirdus tolleaegne rahapoliitika pangatähtede emiteerimise ja selle kullaks vahetamisega. Kvantiteediteooria, mis väitis et ringluses oleva raha koguse muutumisel on otsene makromajanduslikule hinnatasemele, kuid tegelik makromajanduslik tulu ei sõltu ringluses oleva raha kogumahust, kujunes välja just sellest praktikast. Ühesõnaga – majandust esindavate kaupade ja ringluses oleva raha koguväärtus ei ole vastastikuses sõltuvuses (klassikaline dihhotoomia reaal- ja rahandussektorite vahel).[4]

Marksistlik rahateooria

[muuda | muuda lähteteksti]Karl Marx (1818–1883), Saksa filosoof ja majandusteadlane, kritiseeris poliitökonoomia klassikuid, kes ei eristanud loova töö käigus loodud esemete kasutusväärtust ja selle abstraktset vahetusväärtust. Jättes tähelepanuta loova töö kvalitatiivse aspekti, jäi ka tähelepanuta asjaolu, et asja väärtus ja väärtuse vorm on omavahelises seoses raha kaudu. Raha kaudu tekib sotsiaalne kontekst ühiskonna liikmete vahel.[5] [6]

Raha ja kapital on omavahelises tihedas seoses. Selleks, et väärtus saaks muutuda kapitaliks, peab ta läbima raha vormi: raha > kaup > rohkem raha. Kauba, väärtuse ja raha olemust saab täielikult mõista ja adekvaatselt määratleda vaid kapitali kaudu.[7]

Marx leidis, et rahast saab inimestele ebajumal, mis areneb edasi kinnismõtteks kaubast ning saavutab haripunkti intressi kandvas kapitalis.[8]

Pankadel ja kapitaliturul põhinev krediidisüsteem on tihedalt seotud tööstuskapitaliga, mis kõik kokku panevad aluse kapitalistlikule majandusmudelile. Krediidifondide loomine võimaldab realiseerida ühiskonnas peituva lisaväärtuse potentsiaali. Võlaraha süsteem soodustab varade akumuleerumist ning nende rakendamist tehnoloogiliste uuenduste realiseerimisel, kuid põhjustab ka perioodiliselt korduvaid kriise.

Keinsistlik rahateooria

[muuda | muuda lähteteksti]John Maynard Keynes (1883–1946), Briti majandusteadlase ja poliitiku sõnastatud üldteoreetilise töö avaldamine avas uue etapi rahateooria ajaloos. Oma tööga tegi ta katse selgitada 1930. aastate ülemaailmse majanduskriisi aegse tohutu tööpuuduse tagamaid. Klassikaline rahandusteooria ei käsitlenud tööpuuduse teemat üldse. Oma arutluskäigus lähtus ta reaalsete (sissetulekud ja tööhõive) ja rahaliste (raha pakkumine ja intressid) muutujate analüüsile. See pani aluse rahanduses teaduslikule revolutsioonile.[9]

Neoklassikaline rahandusteooria süntees

[muuda | muuda lähteteksti]

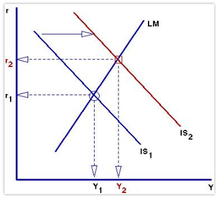

Keynesi analüüs oli oma olemuselt verbaalne. John Richard Hicks (1904–1989), Briti majandusteadlane rakendas Keynesi mõtted matemaatilisse võrrandite süsteemi, mis sai tuntuks IS/LM-mudelina ning mis kujundas makromajanduslikku mõtlemist mitmel järgneval aastakümnel. Selle mudeli üks komponent oli Keynesi rahanõudluse (likviidsuseeliste) teooria. See laiendas klassikalist rahateooriat, kuna nüüd võeti arvesse ka teine – väärtuse salvestamise funktsioon. Puudusena jäi siiski üles see, et inflatsiooni ootusi ei võetud piisavalt arvesse.[10]

Monetarism

[muuda | muuda lähteteksti]Majandusteadlased Karl Brunner (1916–1989), Milton Friedman (1912–2006) ja Allan Meltzer (1928–2017) leidsid oma uuringute põhjal, et majanduse kõikumise peamiseks põhjuseks on rahapakkumise muutumine. Nad väitsid, et seda saab vähendada või vältida, kui keskpank suurendab raha pakkumist nii, et reaalne sisemajanduse kogutoodang kasvaks eelnevalt määratud kasvumäära ulatuses (nn Friedamni rahapakkumise reegel). [11]

Neoklassikaline rahateooria

[muuda | muuda lähteteksti]Thomas Sargent (1943–2011), Ameerika majandusteadlane, Nobeli auhinna laureaat sõnastas neoklassikalise rahandusteooria aluseks oleva ratsionaalsete ootuste kontseptsiooni. Selle käsitluse järgi kujundab ootusi saadaval olev teave ja need omakorda süstemaatilisi majanduspoliitilisi meetmeid, mistõttu makromajanduslikku arengut ei saa suunata. Süstemaatilisel rahapoliitikal, mis reageerib makromajanduslikele kõikumistele prognoositavalt, ei ole neoklassikalises mudelraamistikus reaalset majanduslikku mõju (poliitika ebaefektiivsus) ja see mõjutab vaid inflatsioonimäära. Rahapoliitikal on reaalsed majanduslikud tagajärjed vaid siis, kui rakendatakse ootamatuid laiendavaid (ekspansiivseid) või piiravaid (restriktiivseid) meetmeid.[12]

Robert Lucas (s. 1937), Ameerika majandusteadlane ja Nobeli auhinna laureaat, tegi ettepaneku luua makromajanduslikke mudeleid mikromajanduse analüüsi tulemustest lähtudes (makroökonoomika mikromajanduslik alus). Kuna selline mudel võtaks arvesse majanduspoliitilises keskkonnas toimuvaid muutusi, siis ei saa lähtuda seni tava kohaselt lihtsalt minevikust pärinevaid seaduspärasusi (Lucase kriitika). Raha- ja majanduspoliitika arenguid ja sellest johtuvaid muutusi saab analüüsida mudelites, mis kujutavad turuosaliste käitumist muutuvas keskkonnas. Need mudelid on justkui makroökonoomilised laborid, sest reaalses elus pole reeglina alternatiivsete majanduspoliitiliste meetmete mõju uuritav ega hinnatav.[13]

Neokeinsistlik rahateooria

[muuda | muuda lähteteksti]Neokeinsistlik rahateooria ühendab monetarismi ja neoklassikalise koolkonna metoodilised saavutused ning lisab neile nende uuringute käigus saadud teadmised, mis on leitud erinevatel turgudel toimunud tegelikke arenguid analüüsides. Rahateooria seisukohalt oli turu oluliseks puuduseks eelkõige aeglane hindade korrigeerimine, ebatäiuslik konkurents kaubaturgudel ja asümmeetriline teave finantsturgudest.[14]

Tulemuste analüüsimisel leiti, et nad mõjutavad tugevalt makromajanduslikku arengut:

- Puudused muudavad turu toimimise ebaefektiivseks, mis omakorda tähendab, et heaolu suurendaval majanduspoliitikal on ruumi ja rahapoliitika ei ole ebaefektiivne.

- Hinnajäikus tähendab, et rahašokkidel on reaalsed majanduslikud tagajärjed makromajanduslikule arengule ning raha- ja reaalsektori klassikalist dihhotoomiat ei eksisteeri.

- Asümmeetriline teave ja sellega seotud probleemid mõjutavad tegelikku majanduslikku tasakaalu ning võimendavad majanduskriisi mastaapi.

Neokeinsistlikust rahateooriast on saanud lühikese ja keskmise pikkusega rahateoreetilise analüüsi metoodiline alus. Samuti on sellel olnud püsiv mõju paljude keskpankade rahapoliitikale, kuna ta seletab adekvaatselt rahapoliitika kujundamise protsessi ning rahapoliitiliste meetmete mõju majandusele tervikuna.[15]

Modernne rahandusteooria

[muuda | muuda lähteteksti]Modernne rahandusteooria (MMT) on heterodoksne postkeinsistlik makroökonoomika teooria, mille kohaselt on valuuta emisiooni õigus vaid riigikassal. Raharingluse loomiseks ja raha ülepakkumise vältimiseks kogutakse osa emiteeritud rahast tagasi maksukohustuse kaudu. MMT lähtub topeltkannetega raamatupidamisel põhineva rahaarvestuse, krediidi loomise ja fiskaaloperatsioonide kirjeldamise süsteemi analüüsist. Kuna MMT eesmärgiks on täistööhõive, siis sõltub rahaemisioon siseriikliku majanduse absorbtsiooni võimest. Kui majanduse jätkusuutlikkuse kindlustamiseks ja likviidsuskriiside vältimiseks loobutakse võlaraha süsteemist, siis raha emiteerija ei nõua enam laenudelt intressi tasumist.[16]

Viited

[muuda | muuda lähteteksti]- ↑ Joseph A. Schumpeter, (Elizabeth B. Schumpeter, Hg.): Geschichte der ökonomischen Analyse. Erster Teilband. Vandenhoeck & Ruprecht, Göttingen 1965, S. 95f.

- ↑ Determinatio compendiosa de iurisdictione imperii (Kurze Abhandlung über die Gerichtsbarkeit des Reichs, 1280 – 1300)

- ↑ Hendrik Mäkeler: Nicolas Oresme und Gabriel Biel. Zur Geldtheorie im späten Mittelalter. In: „Scripta Mercaturae. Zeitschrift für Wirtschafts- und Sozialgeschichte“ 37 (2003) 1, S. 56–94.

- ↑ Die klassische Quantitätstheorie wurde zunächst von David Hume (1711–1776) beschrieben. Später wurde sie in John Stewart Mill: Principles of political economy. J.W. Parker, London 1848, und in Irving Fisher: The purchasing power of money. Macmillan, New York 1911, dargestellt. Zur Geschichte und kritischen Bewertung der Quantitätstheorie siehe David Laidler: The quantity theory is always and everywhere controversial: Why? In: Economic Record. 77, 1991, S. 199–225.

- ↑ Michael Heinrich: Das Programm der Kritik der politischen Ökonomie. In: Michael Quante/David P. Schweikard (Hrsg.): Marx-Handbuch. Leben - Werk - Wirkung. J. B. Metzler Verlag, Stuttgart 2016, S. 89–90.

- ↑ Michael Heinrich: (Arbeits)werttheorie. In: Michael Quante/David P. Schweikard (Hrsg.): Marx-Handbuch. Leben - Werk - Wirkung. J. B. Metzler Verlag, Stuttgart 2016, S. 234–235.

- ↑ Michael Heinrich: Die Wissenschaft vom Wert. Die Marxsche Kritik der politischen Ökonomie zwischen wissenschaftlicher Revolution und klassischer Tradition. 8. Auflage. Westfälisches Dampfboot, Münster 2020, S. 252–253.

- ↑ Michael Heinrich: Grundbegriffe der Kritik der politischen Ökonomie. In: Michael Quante/David P. Schweikard (Hrsg.): Marx-Handbuch. Leben - Werk - Wirkung. J. B. Metzler, Stuttgart 2016, S. 178–180.

- ↑ John Maynard Keynes: The general theory of employment, interest and money. Macmillan, London 1936.

- ↑ John R. Hicks: Mr. Keynes and the classics: A suggested interpretation. In: Econometrica. 5, 1937, S. 147–159.

- ↑ Friedman, Milton (1970). "A Theoretical Framework for Monetary Analysis". Journal of Political Economy. 78 (2): 193–238.

- ↑ Thomas Sargent, Neil Wallace: Rational expectations, the optimal monetary instrument, and the optimal money supply rule. In: Journal of Political Economy. 83, 1975, S. 241–254.

- ↑ Robert E. Lucas: Methods and problems in business cycle theory. In: Journal of Money, Credit, and Banking. 12(4), 1980, S. 696–715.

- ↑ Marvin Goodfriend: Monetary policy in the New Neoclassical Synthesis: A primer. In: Federal Reserve Bank of Richmond Economic Quarterly. 90(3), 2004, S. 21–45.

- ↑ Olivier Blanchard: What do we know about macroeconmics that Fisher and Wicksell did not? In: Quarterly Journal of Economics. 115, 2000, S. 1375–1409.

- ↑ Gesamtwirtschaftliche Buchhaltung: Finanzierungssalden – Was-ist-Geld.de. Abgerufen am 19. Dezember 2018. [1]